インボイス制度とは?制度の目的、導入の流れやメリット・デメリットを解説!

インボイス制度とは?制度の目的、導入の流れやメリット・デメリットを解説!

公開日:2022.03.31

適格請求書等保存方式(いわゆるインボイス制度)が、2023年10月1日より開始となり、制度に対応する準備を進めている事業者が増えています。

この記事では、インボイス制度の概要と、制度対応の考え方・進め方についてご紹介します。

1.インボイス制度の背景

インボイス制度が導入される背景として、以下の3点があります。

(1)仕入税額控除の要件

軽減税率導入前の消費税法において、仕入税額控除(※1)の要件として、事業者が帳簿と、取引の相手方(第三者)が発行した消費税等の証拠書類を保存することがあります。

(2)益税として問題視

今の制度では、免税事業者が消費税を納付しない場合や、中小事業者が概算払いをする場合、本来、納付すべき消費税額と差額(益税という)が合法的に生じるため、以前から問題視されていました。

(3)複数税率の導入

2019年10月より軽減税率が導入され税率が複数となり、取引が税率毎に記載された請求書でないと事業者は正確な税額計算と仕入税額控除ができなくなりました。軽減税率導入のタイミングで、取引毎の消費税率と消費税額を細かく記載した請求書である区分記載請求書等保存方式が導入されることになりました。

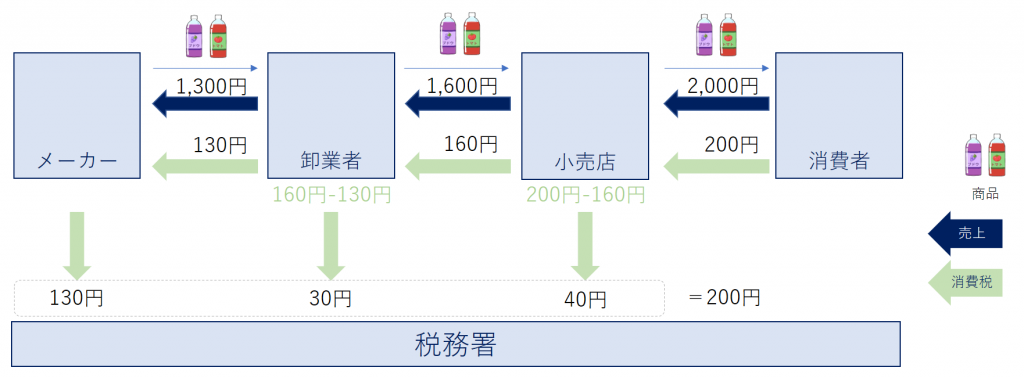

※1.仕入税額控除とは

消費税は、生産・流通などの各取引段階で二重、三重に税が係ることのないよう、課税売上に係る消費税額から課税仕入れ等に係る消費税額を控除し、税が累積しない仕組みとなっています。

2.インボイス制度の狙い・目的

インボイス導入の狙い・目的は、背景にも記載したように、以下の2点があります。

(1)益税をなくすこと

益税は以下の2つの制度により発生すると言われています。

① 事業者免税点制度

課税事業者・免税事業者に関わらず売手は買手に消費税を含む金額を請求できます。 課税事業者は受け取った消費税を納める義務がありますが、免税事業者は納める義務がないため、買手から預かった消費税が手元に残ります。

② 簡易課税制度

課税事業者が納める消費税の計算は「受け取った消費税-支払った消費税」と行い消費税を算出しますが、一定の要件を満たすと「受け取った消費税-(受け取った消費税×仕入率)」という簡易課税制度を適用できます。そのため、本来納付すべき消費税額と差額が生じます。

(2)複数税率対応

税率が1種類であれば、売上額から仕入額を控除すれば簡単に納税額を算出できますが、税率が複数あれば、それぞれの税率から正しい納税額を算出する必要があります。

3.インボイス制度の必要性・理由

インボイス制度が導入される大きな目的は消費税を正確に把握することです。

(1)消費税額を正確に把握すること

軽減税率の制度の導入に合わせ、事業者は2種類の消費税率から消費税を計算する必要があるため経理処理が複雑になりました。

インボイス制度の下で導入される「適格請求書」は商品毎に消費税率がわかり、消費税率毎の消費税額が記載されるので消費税額を正確に把握することができます。

(2)消費税に関する不正やミスを防ぐ

事業者は買手から預かった消費税から仕入先へ支払った消費税の差し引き額を税務署に納付します。この際、税率毎に仕入税額控除を計算する必要があります。

また、仕入税額控除の計算根拠となるように請求書には消費税率、消費税額の表示が必要になります。

これにより、仕入税額控除の不正やミスを防ぐことができます。

4.導入の流れ

(請求書⇒区分記載請求書⇒適格請求書)

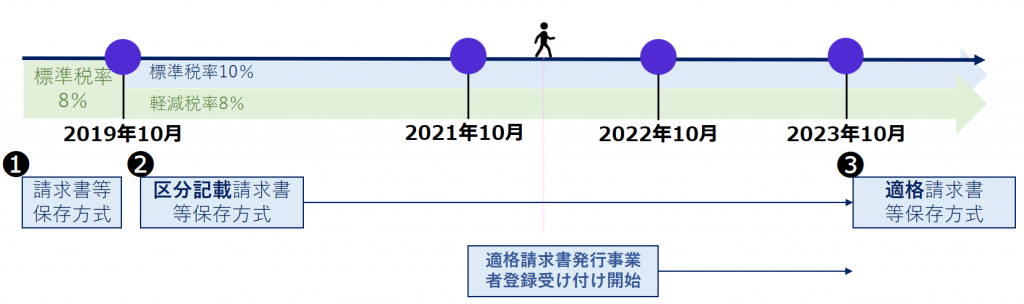

仕入税額控除の要件は、下図のとおり変遷しています。

① 請求書等保存方式(~2019年9月30日)

帳簿と売手が発行した請求書等を保存することが要件です。

② 区分記載請求書等保存方式(2019年10月1日~2023年9月30日)

軽減税率対象品目の販売を行った場合、請求書等に軽減税率対象品目の売買がわかる旨を明記するとともに、取引金額は税率区分毎の合計額を記載することが義務付けられました。帳簿や区分記載請求書を保存することが要件です。

③ 適格請求書等保存方式(2023年10月1日~)

適格請求書は売手が買手に対して正確な適用税率や消費税額等を伝えるための手段であり、登録番号のほか一定の事項が記載された請求書や納品書、その他これらに類するものを言います。適格請求書を交付できるのは税務署長の登録を受けた「適格請求書発行事業者」に限られ、登録後に登録番号が発番されます。

事業者は売手から請求書を受取り支払います。買手へは請求書を発行して売上を請求します。この際の請求書を国が定めた請求書(適格請求書)にする必要があります。

請求側は適格請求書の発行業務があり、支払側は適格請求書の保存義務があります。

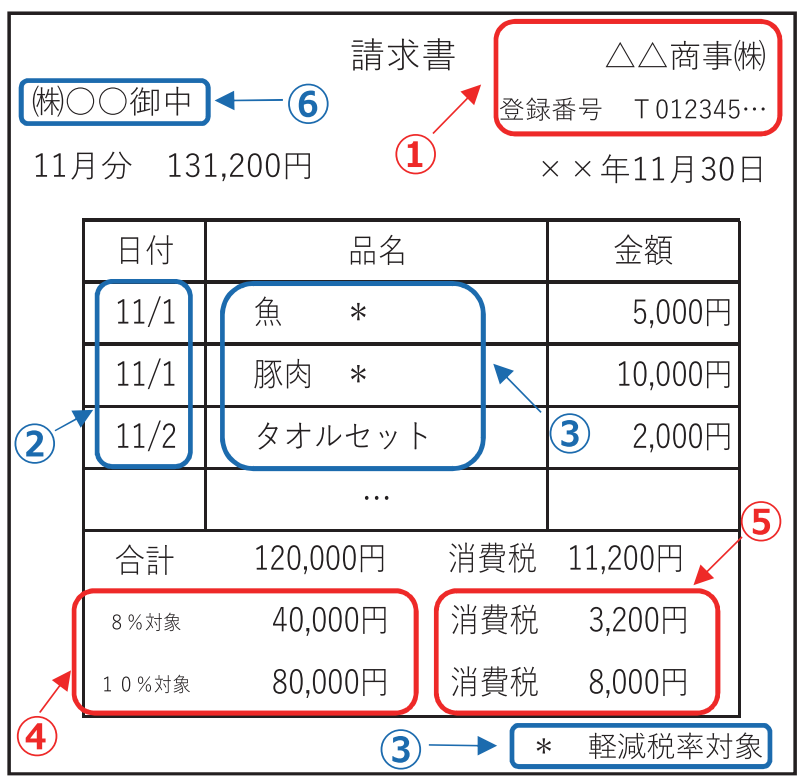

適格請求書に記載が必要な事項は以下のとおりです。

適格請求書

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率毎に区分して合計した対価の額(税抜きまたは税込み)及び適用税率

⑤税率毎に区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

国税庁「適格請求書等保存方式の概要 -インボイス制度の理解のために-」より

但し、不特定多数の者に対して販売等を行う小売業・飲食業・タクシー業等に係る取引については「⑥書類の交付を受ける事業者の氏名又は名称」の記載はなくてもよい。

5.インボイス制度のメリット・デメリット

(1)インボイス制度のメリット

① 納税額の計算が今より容易になる

既に、システムを利用している場合、システム改修のコストがかかりますが、複数税率を計算する手間を大幅に軽減することが可能になります。事業者は適格請求書に記載された売上と仕入に係る消費税額を足し上げて、売上に係る消費税額から仕入に係る消費税額を差し引いて納税額を計算できます。

② 多段階税率への対応

今後、2種類を超える税率を用いた多段階税率になった場合でも、対応がスムーズに行うことが想定できます。

(2)インボイス制度のデメリット

① 申請や準備など業務負担がかかる

売手の事業者の場合は適格請求書を発行する義務があります。適格請求書を発行するためには適格請求書発行事業者としての登録(※2)が必要になります。また、請求書を発行するシステムの改修なども必要です。

事業者登録をしないと、適格請求書を発行できませんので、買手にとっては仕入税額控除が適用できません。そのため、取引が維持できないことになりかねません。

② 適格請求書保管義務に関するインフラ整備

適格請求書を提供した(提供を受けた)事業者は電磁的記録が必要であり、電子帳簿保存法に準じた方法による保存が必要になります。

(3)その他

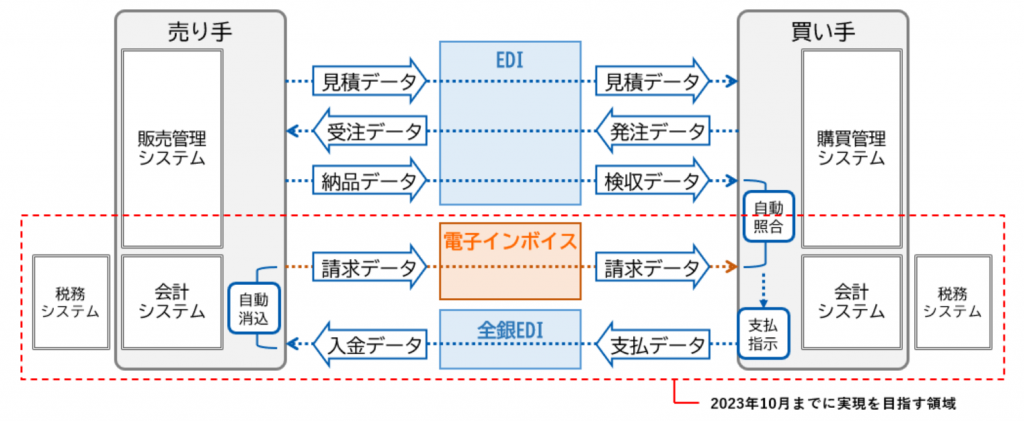

インボイス制度の導入と並行して電子インボイス(※3)の標準化に向けた動きがあります。

※3.電子インボイス

下の図にあるように、請求から支払だけなく、納品・検収データとの自動照合や、入金データの自動消込など、会計・税務の業務までデジタルデータでつなげ、バックオフィスの業務効率化に資することを目指すもの。

6.最後に

インボイス制度への対応を進めるにあたり、以下の3点に注意しましょう。

(1)適格請求書発行事業者の登録

2023年10月1日から事業者の登録を受けるためには、原則として2023年3月31日までに提出する必要があります。既に、受付が始まっていますので、速やかな登録をお奨めします。

(2)電子帳簿保存法と合わせて考える

2022年1月に施行された電子帳簿保存法改正による、請求書・領収書の電子保存義務化までの猶予期間が2年間延長されました。また、先に述べたように電子インボイスの動きもありますので、業務の運用・システム対応を考える際、合わせて考えてはいかがでしょう。

(3)余裕を持ったスケジュール

事業者登録申請、業務の見直し、システム対応(新規導入・既存改修)など、インボイス制度開始まで時間があるようですが、自社だけでできないこともあります。対応は、早め早めに余裕を持って進めましょう。

おすすめコラム

おすすめ導入事例

課題解決に関する無料資料

お客さまの成功事例を事例集としてまとめました。以下のような資料を10本以上、無料配布中!

様々な課題解決事例集をご用意しています。

お気軽に資料請求ください。